Oscylatory, wskaźnik VIX i dywergencje w stosunku do indeksu, obligacje oraz CRB pokazują sygnał kupna.

Indeksy i prognozy:

Oscylatory, VIX, CRB, Obligacje USA.

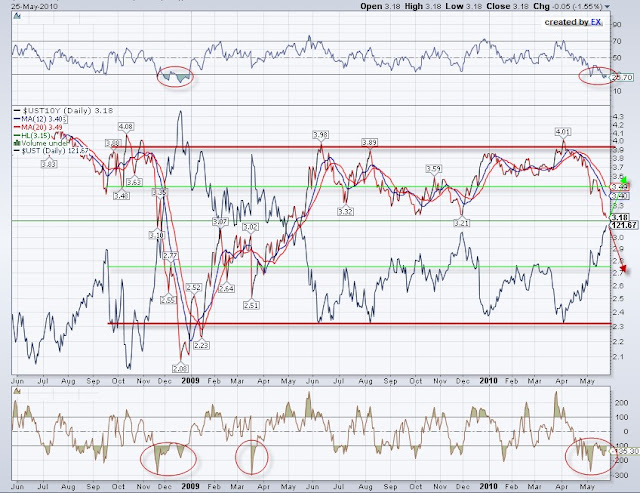

W momencie złych informacji pojawiających się na rynkach finansowych kapitał płynie w stronę bezpiecznych aktywów a za takie uchodziły zawsze: dolar oraz amerykańskie papiery skarbowe. Paradoks obecnej sytuacji polega więc na tym ,że kapitał płynie do kraju najbardziej dotkniętego przez kryzys.Inwestorzy liczą jednak na to ,że gospodarka USA najszybciej się podniesie , w przeciwieństwie do np zbytnio przeregulowanej gospodarki Eurolandu.

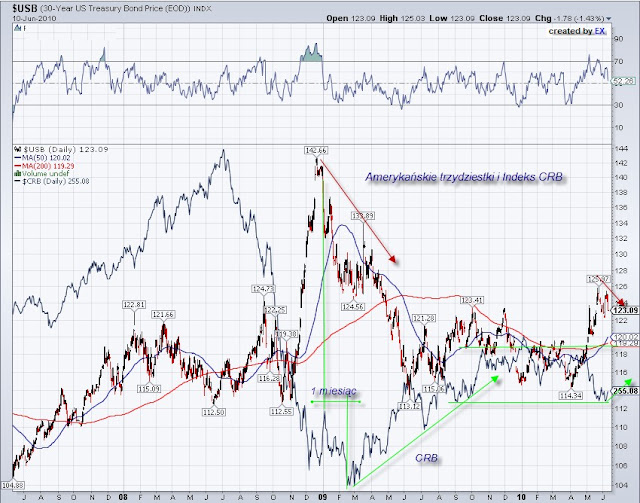

Otóż od końca kwietnia na rynku amerykańskich obligacji widać ciekawą sytuację, tj. rentowność obligacji 30 - letnich gwałtownie spada. z 4.85 na 4.07 co odbija się niewątpliwie na rynku akcji. Pierwsza z przyczyn być może wiąże się z mniejszą podażą ze strony rządu Amerykańskiego ???

Druga natomiast to złe wieści z gospodarek Eurolandu oraz rynków finansowych, inwestorzy mogą dalej stwarzać wysoki popyt na zysk bez ryzyka, co automatycznie podniosło ich ceny, zmniejszając tym samym ich rentowność. Ceny 30-letnich obligacji bardzo rzadko przekraczały 120$. Pod koniec 2008 roku, poszybowały jednak nawet do 140$, sprowadzając ich rentowności do poziomu 2,6% (zazwyczaj oscylowały one między 4,2% a 5,2%).

Z technicznego punktu widzenia widać dość mocne nagrzanie wskaźników (RSI, CCI, kanał cenowy-tylko w nielicznych przypadkach kanał cenowy został tak mocno naciągnięty tj. końcówka 2008 r.) co może na jakiś czas uspokoić zwyżkę cen i spadek rentowności tychże obligacji jeśli dobrze spekuluje całkiem możliwy jest powrót gotówki z rynku obligacji na rynek surowców oraz akcji, ale by tak się stało rentowność powinna wzrosnąć przynajmniej do 4.5 %.

Odnośnie indeksów - projekcje dość bycze ze względu na ostatnią przecenę na rynkach, traktuję ją jako korektę w trendzie wzrostowym. Ogólna ocena wskaźników pokazuje, że faktycznie powinno nastąpić odbicie. Prognozy tyczą się średniego terminu tj. do końca lipca / początek sierpnia. Eur/$ dość agresywnie odbił całkiem możliwa interwencja ECB, indeks ten z ciekawym wyprzedzeniem pokazał średnioterminowy kierunek dla indeksów. Docelowo liczę na 1.27-1.28 (technicznie wyjście formacji oRGR), co przełoży się na wzrost surowców, które zresztą patrząc na projekcje cykli 15-30 letnich pokazują słabość w miesiącu maju z poprawą w czerwcu i lipcu (tj. Copper, Silver, Gold). Dla Oil i Gas raczej wakacyjny boczniak ze wzrostem pod koniec sierpnia z początkiem września.

Brak komentarzy:

Prześlij komentarz